貯蓄型保険は実は損している概略解説をします。

前提の説明

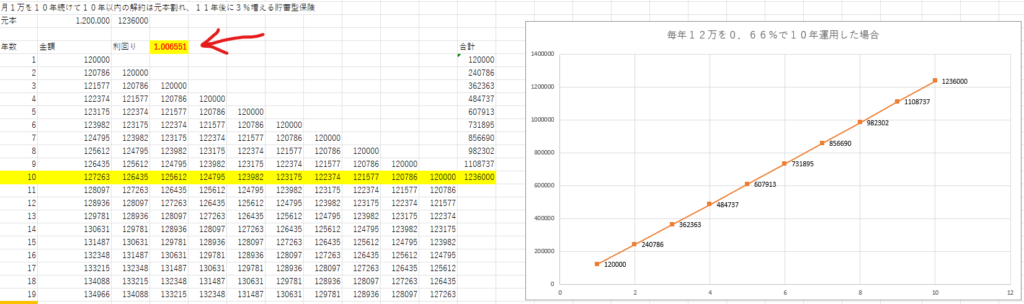

月1万円を10年間かける貯蓄型保険で11年目の解約返戻率103%、

10年満期で、10年以内の解約返戻率は70%という貯蓄型保険とします。

元本12万/年×10年=120万円

11年目の解約返戻金=120万×1.03=123万6千円

問題を言い換えてみると

これを以下のような問題であると解釈します。

銀行に毎月1万を11年預けて、利率x%としたときに123万6千円になる利率xを求めます。

x=0.66%と求めることができました。

つまり、月1万円を10年間かけて、11年目の解約返戻率が103%である貯蓄型保険とは、

銀行の利率が0.66%の時、毎月1万を11年預けることと同じ意味となります。

お金を増やす意味だけでの妥当性検証

そこで、これがお金を増やす意味で妥当なのかどうかを考えてみましょう。

これは10年くらい前の貯蓄型保険の例です。実際に私が入っている保険がこんな保険でした。

10年前、銀行の利子は0.02%の時代です。その時の利率0.66%といえば結構良いと

いえますね。

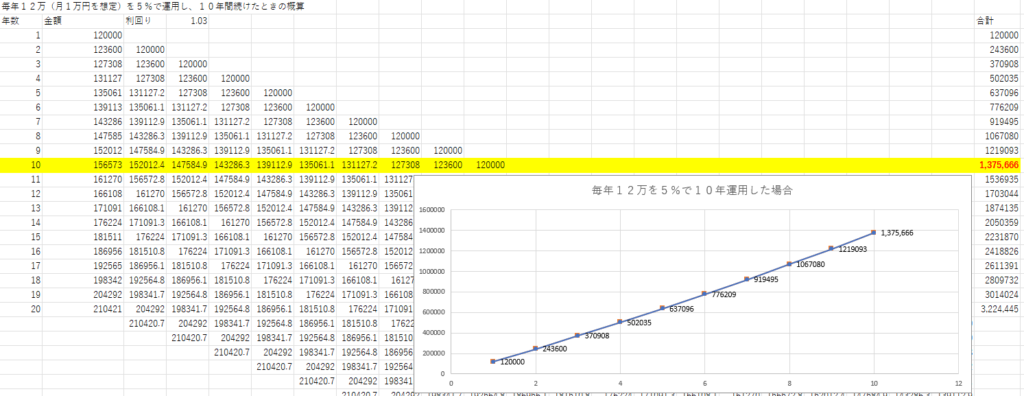

しかしながら、一般的な投資、ここではS&P500やオルカンで考えて、

10年間月1万円を少なく見積もって3%で運用するとどうなるでしょうか?

以下エクセルの通り10年後は137万円になります。元本は120万円です。17万も増えることになります。

つまり、お金を増やすという意味では貯蓄型保険より断然株式投資のほうがいいという結果です。

これは少なく見積もってこの結果です。

2023年、2024年はかなり良かったですね。3%どころか、5%7%は超えていたでしょう。

ここまでで、お金を増やすという意味での妥当性は、貯蓄型保険より株式投資のほうが

断然有利だという結果になります。

保険部分の妥当性検証

株式投資じゃ保険はないじゃないか

株式投資よりは増えないかもしれないが、保険があるから

保険も備えてお金も増える貯蓄型保険は良いじゃないか

という声が聞こえてきそうです。

では、保険の部分は本当に良いものなのでしょうか?

私が入っている保険は、元本120万で、死亡保障額は150万だったと思います。

一方、保障に関しては、掛け捨て型の死亡保障保険だと、メットライフ生命で

シミュレーションすると、10年間月々2680円で死亡時1000万保障があります。

このネット型生命保険と比べると、貯蓄型保険の保険部分は薄い保険と言わざるを得ません。

まとめ

貯蓄型保険を、投資部分と保険部分に分けて考えました。

投資部分は、S&P500やオルカンといった投資信託、いわゆる株式投資には及ばない。

保険部分は、掛け捨て型生命保険に遠く及ばない。

つまり、貯蓄型保険は中途半端な保険であるといえます。

なので、例えば出るお金は1万円で考えると、月8000円は投資信託、月2000円は

ネット型生命保険という組み合わせがベストなチョイスではないでしょうか。

これまで、本ブログでは貯蓄から投資へという考え方の変化を記載しました。

合わせて時流の流れも加味して今後は投資額を徐々に増やしていき、備えはネット型保険で

急場をしのぐというやり方はいかがでしょうか?

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/469cfde0.cbe15928.469cfde1.14ec3150/?me_id=1213310&item_id=21432338&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F3780%2F9784023323780_1_3.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

コメント